English

English

компания

Честно. Консервативно. Конфиденциально.

(рядом с м. Полянка)

11 апреля

28 марта

27 марта

-

- О компании

- Услуги

-

Регистрация и сопровождение офшорных и других иностранных компаний и структур

- Регистрация и сопровождение офшорных и других иностранных компаний и структур

- Образцы корпоративных документов

- Австрия

- Азербайджан

- Армения

- Армения (открытие филиала иностранной компании)

- Багамские острова

- Бахрейн

- Белиз

- Белоруссия

- Британские Виргинские острова (BVI)

- Великобритания

- Венгрия

- Вьетнам

- Гибралтар

- Гонконг

- Грузия

- Доминика

- Ирландия

- Италия

- Казахстан

- Каймановы острова

- Канада (Ontario)

- Кипр

- Киргизия

- Китай

- Латвия

- Лихтенштейн

- Люксембург

- Маврикий (GBL1)

- Макао

- Мальта

- Маршалловы острова

- Нeвис

- Нидерланды

- Объединённые Арабские Эмираты

- Оман

- Панама

- Португалия

- Сейшельские Острова

- Сербия

- Сингапур (c банковским счетом)

- Сингапур (без банковского счета)

- США (Delaware)

- Теркс и Кайкос

- Турция

- Узбекистан

- Уругвай

- Чехия

- Швейцария, LTD

- Шотландия

- Эстония

-

Услуги по открытию счетов в банках и платежных системах

- Открытие банковских счетов за рубежом

- Открытие личных и корпоративных счетов в дружественных странах

- Счета в банках Австрии

- Счета в банках Андорры

- Счета в банках Антигуа

- Счета в банках Армении

- Счета в банках Беларуси

- Счета в банках Великобритании

- Счета в банках Венгрии

- Счета в банках Германии

- Счета в банках Гонконга

- Счета в банках Дании

- Счета в банках Казахстана

- Счета в банках Кипра

- Счета в банках Киргизии

- Счета в банках Китая

- Счета в банках Кюрасао

- Счета в банках Латвии

- Счета в банках Литвы

- Счета в банках Лихтенштейна

- Счета в банках Люксембурга

- Счета в банках Маврикия

- Счета в банках Монако

- Счета в банках ОАЭ

- Счета в банках Польши

- Счета в банках Португалии

- Счета в банках Северной Македонии

- Счета в банках Сербии

- Счета в банках Сингапура

- Счета в банках США

- Счета в банках Турецкой Республики

- Счета в банках Черногории

- Счета в банках Чехии

- Счета в банках Швейцарии

- Счета в банках Эстонии

- Открытие счетов в платежных системах

- Платежные системы Австралии

- Платежные системы Великобритании

- Платежные системы Гонконга

- Платежные системы Кипра

- Платежные системы Литвы

- Платежные системы Маврикии

- Платежные системы ОАЭ

- Платежные системы Словакии

- Платежные системы США

- Открытие счетов в банках для нерезидентов РФ

- Сопутствующие банковские услуги

- АО «Азиатско-Тихоокеанский банк» (АТБ)

- АО «Солид Банк»

- АО «Банк ФИНАМ» (РФ)

- Сопутствующие банковские услуги

- Регистрация компаний на Кипре

- Организация реального офиса за рубежом («substance»)

-

Услуги, связанные с использованием контролируемых иностранных компаний (КИК)

- Контролируемые иностранные компании (КИК)

- Все услуги для владельцев КИК

- Сопровождение подготовки налоговой декларации по налогу на доходы физических лиц (3-НДФЛ)

- Корректировка прибыли КИК

- КИК в 2021-2022 гг.: новый подход налоговых органов РФ

- Редомициляция в специальные административные районы РФ (САР)

- Карта здоровья вашего бизнеса

-

Услуги по подготовке финансовой отчётности зарубежных компаний, МСФО

- Услуги по подготовке финансовой отчётности зарубежных компаний

- Услуги по подготовке финансовой отчетности на Кипре

- Специальный налоговый режим на Кипре Intellectual Property Box (IP-box)

- Услуги по подготовке финансовой отчетности для оффшорных компаний

- Услуги по подготовке финансовой отчётности в UK

- Услуги по подготовке финансовой отчётности в Гонконге

- Услуги по подготовке финансовой отчётности в Ирландии

- Услуги по трансформации и подготовке финансовой отчётности согласно МСФО (Международные стандарты финансовой отчётности)

- Услуги по подготовке финансовой отчетности в Белизе

- Ведение учета компаний в Объединённых Арабских Эмиратах (ОАЭ)

-

Услуги в сфере российского и международного налогообложения

- Услуги в сфере российского и международного налогообложения

- Косвенное налогообложение

- Международное налогообложение

- Международное налоговое планирование

- Налоговый аудит

- Налоговое и бухгалтерское сопровождение

- Налогообложение сделок

- Налогообложение физических лиц

- Корпоративное налогообложение

- Чек-лист текущих проблем и актуальных решений для зарубежных структур

-

Услуги для IT-бизнеса

- Услуги для IT-бизнеса

- Forex деятельность, консультации, получение необходимых лицензий, сопровождение

- Получение лицензий в Эстонии, связанных с криптовалютой

- Консультации по деятельности, связанной с криптовалютами

- Gambling, консультации, получение необходимых лицензий, сопровождение

- Платежная система PAYONEER

- Льготы для IT-бизнеса в Армении

- Специальный налоговый режим на Кипре Intellectual Property Box (IP-box)

-

Услуги для частных клиентов

- Услуги для частных клиентов

- Проконсультируем по налогообложению и валютному регулированию

- Сопроводим по контролируемым иностранным компаниям (КИК)

- Поможем с вопросами по вашим зарубежным счетам

- Уведомим о приобретении второго гражданства или вида на жительство (ВНЖ)

- Подготовим 3-НДФЛ

- Чек-лист текущих проблем и актуальных решений для зарубежных структур

- Валютное регулирование и валютный контроль

- Услуги по зарубежному корпоративному праву

- Услуги в области интеллектуальной собственности

-

Регистрация и сопровождение офшорных и других иностранных компаний и структур

-

Стоимость услуг

- Регистрация компаний за рубежом

- Сопутствующие услуги по регистрации компаний

- Организация экономического присутствия («substance»)

- Финансовая отчетность зарубежных компаний

- Банковские счета за рубежом

- Счета в платежных системах

- Сопутствующие банковские услуги

- Услуги, связанные с использованием КИК

- Редомициляция в САР

- Услуги по регистрации юридических лиц в РФ

- Перевод и заверение документов

- Команда

-

Зимянин Михаил Владимирович

Зимянин Михаил Владимирович

-

Сыров Антон Павлович

Сыров Антон Павлович

-

Сытько Арина Федоровна

Сытько Арина Федоровна

-

Гурова Софья Андреевна

Гурова Софья Андреевна

-

Тихоненок Иван Юрьевич

Тихоненок Иван Юрьевич

-

Бондаренко Кирилл Викторович

Бондаренко Кирилл Викторович

-

Ушмодин Михаил Васильевич

Ушмодин Михаил Васильевич

-

Коренев Максим Викторович

Коренев Максим Викторович

-

Зайцев Николай Алексеевич

Зайцев Николай Алексеевич

-

Вербов Максим Дмитриевич

Вербов Максим Дмитриевич

-

Аласкарова Самира

Аласкарова Самира

-

Вандакуров Александр Геворкович

Вандакуров Александр Геворкович

-

Шарма Карина

Шарма Карина

-

Хайрутдинова Эльза Ралифовна

Хайрутдинова Эльза Ралифовна

-

Роуз Эми

Роуз Эми

-

Санникова Ольга Валерьевна

Санникова Ольга Валерьевна

-

Жирнова Мария Олеговна

Жирнова Мария Олеговна

-

Кулюпина Александра Александровна

Кулюпина Александра Александровна

-

Повидиш Маргарита Николаевна

Повидиш Маргарита Николаевна

-

Иванов Станислав Владиславович

Иванов Станислав Владиславович

-

Хромеева Александра Алексеевна

Хромеева Александра Алексеевна

-

- Новости

- Наши рейтинги

- Контакты

Как дорогие подарки (недвижимость и прочее) облагаются налогами в Великобритании

Кто такой налоговой резидент и что такое домициль

Налоговое резидентство Великобритании устанавливается в зависимости от срока нахождения физического лица на территории страны в течение налогового года, длящегося с 6 апреля по 5 апреля следующего года. При этом роль играют такие факторы, как наличие жилья, семьи и работы в Великобритании, а также срок нахождения в стране в предшествующие периоды. Вопреки распространенному мнению, резидентом можно стать, проведя в Великобритании существенно меньше шести месяцев.

Домициль определяет более тесную связь лица со страной и, пожалуй, наиболее близок к понятию «родина». Британский домициль, как правило, приобретается при рождении, следует за отцовским и обычно не зависит от гражданства. С уверенностью можно утверждать, что у большинства читателей ZIMA Magazine британский домициль, полученный при рождении, отсутствует. В то же время, при долгосрочном пребывании в Великобритании домициль может быть приобретен, однако также впоследствии и утрачен при покидании ее территории.

Что может считаться подарком

Начать обсуждение следует с одаряемых, которые в большинстве случаев полностью освобождены от какой-либо налоговой ответственности. При этом не имеет значения от кого получен подарок — от родственника, третьего лица или от компании. Впрочем, это верно лишь при условии, что дарение является именно добросовестной безвозмездной сделкой, а не завуалированной формой передачи одаряемому принадлежащего ему дохода. Соответственно, британский резидент, получающий в дар, скажем, квартиру от родителей или от чужого доброжелателя, не несет при этом никакой налоговой ответственности и не обязан отражать ее в своей налоговой декларации. В то же время, если это же лицо передает другому, постоянно проживающему за границей, свою иностранную компанию, за счет доходов которой последний регулярно дарит первому денежные средства, у британских налоговых органов к получателю могут возникнуть вопросы.

Следует также рассмотреть получение имущества в дар от юридического лица. К примеру, родитель, не являющийся британским налоговым резидентом, может дать поручение директорам принадлежащей ему единолично офшорной компании приобрести на имя своего ребенка, обучающегося в британском вузе, квартиру в Лондоне. В отсутствие у отпрыска акций компании и должности ее директора полученный подарок не повлечет для него налоговых последствий. Между тем, если одаряемый фактически контролирует компанию, полученные денежные средства будут рассматриваться либо как выплата дивидендов, либо как выплата заработной платы с соответствующим налогообложением полученного дохода.

Когда надо декларировать и сколько придется платить?

Как указано выше, поскольку добросовестные подарки не относятся к доходам, отсутствует обязанность их декларирования. Между тем, если сумма подарка является существенной и явно не соответствует размеру дохода одаряемого, порой о его получении имеет смысл уведомить налоговые органы в поле для заметок, предусмотренном в налоговой декларации (так называемом «white space»). Также целесообразной является подготовка договора дарения, который можно будет представить банкам или юристам при возникновении вопросов об источнике происхождения денежных средств.

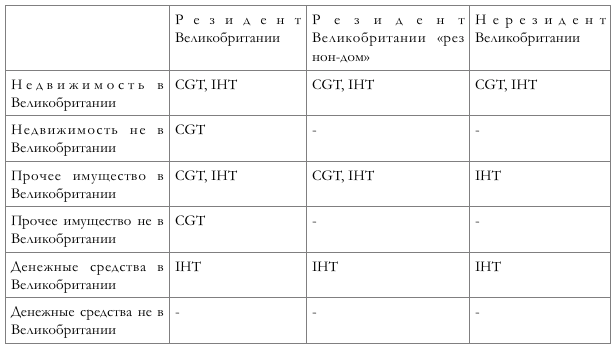

Гораздо сложнее обстоят дела с налоговой ответственностью лица, совершающего подарок. В расчет следует брать местонахождение предмета дарения, налоговое резидентство дарителя и его домициль. При этом необходимо рассматривать британские налог на прирост капитала (capital gains tax, CGT) и налог на наследство (inheritance tax, IHT). Указанные обстоятельства могут сложиться самыми разными способами, и из практических соображений приведенные примеры сделаны с рядом допущений.

Наиболее распространенным является дарение денежных средств между родителями и детьми. Родители–нерезиденты Великобритании могут в большинстве случаев без последствий для себя передать денежный подарок своему ребенку, постоянно проживающему в стране, при условии, что средства перечисляются с банковского счета, открытого за пределами Великобритании. В то же время, если деньги списываются с их британского счета, дарителям следует учитывать возможную ответственность по налогу на наследство, составляющую 40% от суммы подарка, которая может возникнуть в случае их смерти в течение следующих семи лет. В этом случае, как правило, дарению предшествует перевод денежных средств на офшорный счет, с которого впоследствии они отправляются одаряемому.

Передача прочего имущества сопряжена с дополнительной ответственностью дарителя по налогу на прирост капитала. Это связано с тем, что дарение влечет за собой те же последствия, что и продажа, и при отчуждении активов между аффилированными лицами (к примеру, членами семьи), считается, что продажа осуществляется по текущей рыночной стоимости. Разница между указанной подразумеваемой стоимостью и стоимостью приобретения имущества формирует налоговую базу и подлежит налогообложению. При этом дарители–нерезиденты, как правило, несут ответственность лишь при дарении недвижимости, расположенной в Великобритании, и освобождены от налогов в отношении прочих активов.

В то же время дарителям–резидентам следует рассматривать ответственность по налогу на прирост капитала при дарении всех видов имущества вне зависимости от его местонахождения. Вместе с тем, при дарении иностранных активов лица с иностранным домицилем могут воспользоваться режимом remittance basis of taxation, также известным как «рез нон-дом». При его правильном использовании подразумеваемые доходы, получаемые при отчуждении иностранных активов, не подлежат налогообложению.

Не забывайте про налог на наследство

Наконец, как и при дарении денежных средств, необходимо учитывать последствия в отношении налога на наследство. Прежде всего, это относится к недвижимому имуществу, расположенному в Великобритании, которое по понятным причинами не может сменить свое местонахождение, а также, скажем, к акциям британских компаний. Соответствующая налоговая ответственность может возникнуть как у дарителей–резидентов, так и у нерезидентов Великобритании при их смерти. Между тем иностранное недвижимое имущество и прочие активы, расположенные за пределами Великобритании, в том числе движимое имущество, вынесенное за британскую границу до его дарения, скорее всего, не повлечет за собой налогообложения при смерти дарителей без британского домициля.

Существует ряд льгот, например, отсутствие налога при дарении между супругами, но имеются и меры противодействия уходу от уплаты налога. В число прочих входит невозможность избежать ответственности по налогу на наследство, если после дарения даритель продолжает пользоваться подарком, к примеру, продолжает жить в подаренной им квартире.

Вышеуказанное можно обобщить в виде таблицы, указывающей возможную налоговую ответственность при дарении определенных активов.

Несколько примеров

Родители–нерезиденты, как правило, могут без каких-либо последствий подарить свою иностранную квартиру ребенку, постоянно проживающему в Великобритании. В то же время, при дарении квартиры, расположенной в Великобритании, им следует учитывать возможную ответственность по налогу на прирост капитала, а также по налогу на наследство при их смерти в течение следующих семи лет. Между тем, если после совершения подарка родители продолжат пользоваться лондонской квартирой так же, как и до ее дарения, семилетний срок не начнет истекать до момента прекращения использования.

Ребенок–резидент может, скорее всего, без последствий по налогу на наследство подарить родителям–нерезидентам свою иностранную приватизированную квартиру. Вместе с тем, если за годы владения стоимость недвижимости увеличилась, у него может возникнуть ответственность по налогу на прирост капитала, избежать которую можно лишь посредством применения режима «нон-дом». При этом, если в ближайшем будущем родители продадут полученную квартиру и подарят деньги ребенку со своего иностранного счета, скорее всего, ответственность у них будет отсутствовать, однако, при получении денежных средств в Великобритании одаряемому может потребоваться заплатить налог на прирост капитала, если он не сможет доказать, что подарок является безвозмездной сделкой.

Авторская пунктуация и орфография сохранены.

сб. – вс. – нерабочие дни

Москва

Москва Киев

Киев Никосия (Кипр)

Никосия (Кипр)